商傳媒|記者陳宜靖/綜合外電報導

2026 年全球金融市場正站在暴風雨邊緣。隨著白宮強勢掀起橫跨大西洋的貿易戰,美國股市與匯市雖震盪不休,但真正讓唐納·川普 政府背脊發涼的,並非出口數據或股價起伏,而是被視為「全球資產定價之錨」的 美國國債殖利率。

隨著美債收益率近期出現報復性飆升,市場警告,這場「美債動盪」極可能成為川普執政以來最大的經濟與政治剋星,尤其在 2026 年期中大選 這個高度敏感的時間點。

關稅大棒的迴力鏢 美債殖利率成為「川普剋星」

自 2026 年初以來,華盛頓與布魯塞爾的貿易摩擦持續升溫。川普政府試圖透過高額關稅重塑貿易版圖,但市場很快發現,這根「關稅大棒」在揮向盟友的同時,也形成強烈的 迴力鏢效應。

倫敦金融圈與華爾街分析一致指出,白宮或許能忍受股市短線震盪、甚至美元劇烈波動,但 美債殖利率失控,卻是任何一屆政府都無法忽視的紅線。

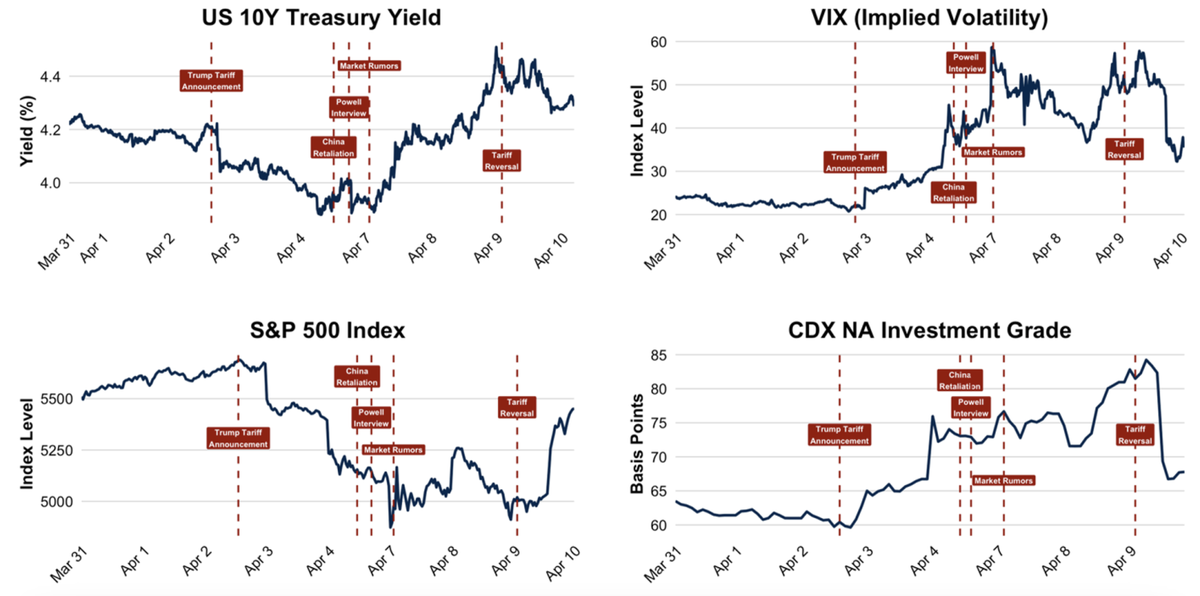

回顧 2025 年 4 月,川普政府發動所謂「解放日(Liberation Day)關稅行動」,隨即引發美債殖利率急升,迫使白宮在外交策略上出現調整。如今,歷史正再度上演。

期中大選前的「灰犀牛」借貸成本正蠶食經濟紅利

2026 年是美國期中大選年,共和黨能否守住國會多數,關鍵在於選民對「經濟體感」的評價。然而,美債殖利率飆升的衝擊,將毫不留情地傳導至實體經濟——

房貸利率攀升

車貸、學貸成本提高

企業融資環境急速收緊

房地產市場首當其衝。市場觀察指出,若美債殖利率長時間維持高檔,全球不動產估值恐面臨系統性修正,進而壓抑消費與選民信心,對執政黨極為不利。

市場觀點分歧「市場護盤」還是「政策讓步」?

目前白宮內部與市場出現明顯分歧:

鷹派觀點:殖利率上升反映經濟韌性,是復甦的象徵

主流市場觀點:債市拋售反映對美國 長期債務可持續性 的深層疑慮

後者警告,若殖利率持續上行,聯準會(Fed)將被迫維持高利率,甚至重啟升息循環,這將與川普「低利率促成長」的政策目標正面衝突,形成難以化解的政策矛盾。

產業連鎖反應 高融資成本時代正在到來

美債風暴的外溢效應,已開始衝擊科技與醫療產業。高度仰賴低成本資金的生技公司,正面臨研發資金緊縮壓力;高成長科技股的估值模型,也正在接受殘酷的壓力測試。

台灣身為全球半導體與醫療器材供應鏈重鎮,對於美債殖利率牽動的 全球資金流向 極為敏感。一旦高利率成為常態,創新產業的資本結構恐將全面重塑。

市場與權力的終極博弈

隨著期中大選逼近,美債市場已成為觀察川普政策走向的領先指標。白宮究竟會堅持激進貿易保護主義,還是向債市投資人妥協,將左右未來兩年全球金融秩序的穩定。

正如市場分析人士所言:

「白宮可以不看股市走勢,但不能無視債券市場的咆哮。」

美債動盪是否真會成為川普的「阿基里斯之腱」,或許很快就會在接下來的財政部報告、聯準會政策訊號與期中選舉民調中,揭曉答案。